動態貨幣轉換

當你在海外消費並準備結帳時,信用卡終端機的付款頁面會提供「以港幣付款」或「以當地貨幣付款」的選項。這看似簡單的選擇,背後其實牽涉不同的費用和匯率計算方式。

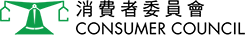

如你選擇以港幣付款,通常終端機會即時啟動一項稱為動態貨幣轉換(Dynamic Currency Conversion,DCC)的服務,將外幣金額換算成港幣,並顯示在付款頁面上,讓持卡人立即知道港幣結算金額。此服務並非由信用卡發卡機構(如銀行和財務公司等)或國際信用卡組織(如Visa、Mastercard、美國運通和銀聯等)提供,而是由商戶或其合作的金融服務供應商負責。然而,這個便利背後有相應的代價:DCC匯率通常包含溢價,再加上部分信用卡發卡機構可能會將信用卡組織收取的「跨境港幣交易收費」轉嫁給持卡人,最終如選擇港幣結算金額在大部分情況下比選擇外幣付款更高。

相反,如你選擇以當地貨幣付款,交易金額會以外幣入帳,並根據國際信用卡組織的匯率換算成港幣,在月結單上顯示。這種方式通常較便宜,因為匯率較接近市場水平。但由於結算日未必等同交易日,因此你無法在付款當刻知道最終匯率及港幣金額。

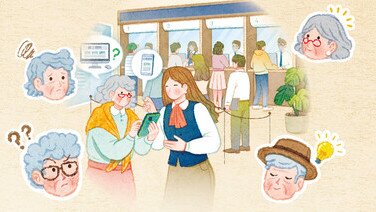

圖 1以港幣信用卡於日本簽帳時提供的DCC服務介面。

以上圖顯示的交易為例,若選擇以27,500日圓入帳(結算匯率為20.01),再加上該信用卡發卡機構向持卡人徵收的1.95%外幣交易收費,在帳單上出現的港元金額約為$1,401;而如果持卡人選擇DCC港幣結算,加上發卡機構向持卡人轉嫁的1%跨境港幣交易收費後,最終交易金額則約為$1,455,兩者相差接近4%。然而,有不少港人外遊時為求方便預計支出以及即時鎖定匯率,在未完全了解DCC實際操作的情況下便選擇以港幣入帳,結果令交易費用上升。

同樣的情況也出現在網購平台。如果平台提供「即時換算港幣」的選項,其原理與選用DCC服務無異,入帳金額通常較高。若選擇以外幣付款,則會根據信用卡組織的結算匯率換算成港幣,金額一般較低。消費者在選擇付款方式時,可先了解信用卡的收費政策,並比較匯率,避免因追求便利而付出額外成本。

各地對DCC的規管

基於歐元區實行單一貨幣市場的關係,歐盟對跨國付款的監管和立法向來嚴謹。早於2007年,DCC已經受第一版支付服務指令(Payment Services Directive 1, PSD1)所規管。其後推出的第二版支付服務指令(Payment Services Directive 2,PSD2)﹑歐盟法規2019/518和2021/1230 均對動態貨幣轉換設下嚴格的披露要求。商戶、自動櫃員機或網上平台若提供DCC服務,必須在交易前清楚顯示當地貨幣以及該信用卡貨幣之金額、完整匯率,以及「以歐洲央行最新參考匯率計算的加價百分比」(percentage mark-up over the latest ECB reference rates)。此外,系統須以中立的方式顯示以DCC或當地貨幣之付費辦法,給予消費者選擇。

近年,有部分國家相繼仿效歐盟,引入披露機制,當中亦有國家參考歐盟模式要求以官方參考匯率作為比較基準。另外,有信用卡組織將類似的披露規定推廣至全球網絡,例如訂立相關的服務規則。在國際層面上,國際論壇如二十國集團正探討提高跨境零售支付(包括卡支付)的透明度,以加強對消費者的保障。

在香港,根據《銀行營運守則》,發卡機構就以港元作為入帳單位的香港境外交易(包括動態貨幣兌換交易)應在其收費表上披露有關收費並附上有關資料,包括提示此類交易的入帳安排可能會比以該外幣入帳涉及較高費用,持卡人應在進行此類交易前,先向境外商戶查詢相關匯率及費用詳情。